Elke ondernemer investeert in zijn onderneming. Investeren wil eigenlijk zeggen dat je duurzame bedrijfsmiddelen koopt voor jouw onderneming. Deze heb je immers nodig om jouw diensten te kunnen verlenen of om producten te maken. De waarde van deze bedrijfsmiddelen zijn minimaal 450 euro en ze zijn bruikbaar voor meerdere jaren. Als creatieve ondernemer kun je bijvoorbeeld denken aan het aanschaffen van een laptop, telefoon, camera, drumstel, DJ-set of kappersstoel. Dit is in Nederland erg aantrekkelijk, omdat je (mogelijk) investeringsaftrek krijgt. Het is wel van belang dat je het aangeschafte bedrijfsmiddel correct afschrijft.

Wat is afschrijven:

Omdat bedrijfsmiddelen een aantal jaren meegaan, mag je niet alle kosten aftrekken in het jaar van aanschaf. In plaats daarvan moet je afschrijven. Dat houdt in dat je de kosten verdeelt over de jaren waarin je het bedrijfsmiddel gebruikt. Elk jaar kan je dus een deel van de kosten aftrekken. Koop je een bedrijfsmiddel voor minder dan € 450? Dan trek je het bedrag wel in 1 keer af. Dit komt omdat de Belastingdienst het dan beschouwt als kosten.

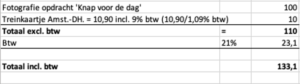

Voorbeeld; koop je een nieuwe laptop van 1000 euro, dan schrijf je deze in 5 jaar af. Dit betekent een afschrijving van 200 euro per jaar. Voor deze meeste investeringen geldt namelijk een maximale afschrijving van 20 procent per jaar.

Investeringsaftrek:

Hiervoor kom je in aanmerking als je investeert in bedrijfsmiddelen. Er zijn diverse investeringsregelingen. De meest voorkomende is de kleinschaligheidsaftrek (KIA). Voor de exacte voorwaarden adviseren wij te kijken op de website van de Belastingdienst. Het exacte bedrag dat je mag aftrekken van de winst is afhankelijk van het totaalbedrag dat je hebt geïnvesteerd in jouw onderneming in het betreffende jaar.

Om je een idee te geven: een investering (laptop, gitaar en iPad met een totaalbedrag van 2.801 euro) (2024) levert je een extra aftrek op van 784 euro. Dit is een flinke aftrekpost, waardoor het laatste item vrijwel gratis kan zijn.

Toch Knap interessant om te checken!

Voor meer informatie contact Knappe Koppen administraties. Je kunt ons mailen op info@knappekoppenadministraties.nl